“特朗普冲击”的“最佳对标”:1971年的“尼克松冲击”发生了什么?

- 理财知识

- 2025-04-14 09:20:04

- 18

来源:华尔街见闻

“尼克松冲击”不仅未能达到预期目标,还是上世纪70年代美国严重通胀的关键推手,推动投资者将资产配置转向黄金和实物资产以保值,企业和储户也越来越多地将活动从银行转移到债券市场。

正如央视新闻报道称,美国前财长萨默斯在采访中表示,“加征关税有正面作用”是“欺诈言论”,如今市场担忧,特朗普的关税大棒有可能会让尼克松1971年金融震荡再度重演,美元将迎来历史性挑战。

被称为“新美联储通讯社”的Nick Timiraos已经在周四发表文章中明确提出了这个观点,美国正试图亲手推翻自己构建的全球贸易秩序,开启一个充满不确定性的时代。他认为,如果这些关税政策长期实施,影响可能堪比1971年尼克松总统放弃金本位制的决定,后者终结了美国与二战盟国共同确立的战后金融架构。

奥纬咨询(Oliver Wyman)副董事长Huw van Steenis也在周末文章中直指这一历史相似性。当时尼克松让美元脱离金本位,实施了10%的进口关税,并引入了临时的价格管制。

Steenis认为,“尼克松冲击”不仅未能达到预期目标,还导致了商业信心的丧失并且带来了滞胀。尼克松的价格和工资控制措施严重失败,引发了商品短缺,并助长了工资-价格螺旋。这一整个事件是上世纪70年代美国严重通胀的关键推手。

Steenis表示就像特朗普关税一样,尼克松的措施也是为了逼迫各国改变贸易条款,以帮助减少美国的贸易逆差。时任财政部长约翰·康纳利对尼克松的表述,与当前政府的贸易逻辑惊人地相似:

总统先生,我的理念是,所有外国人都想压榨我们,而我们的工作就是先压榨他们。

在这种情况下,更多投资者将资产配置转向黄金和实物资产以保值,企业和储户也越来越多地将活动从银行转移到债券市场。

美元不稳 投资者转向黄金和实物资产以保值

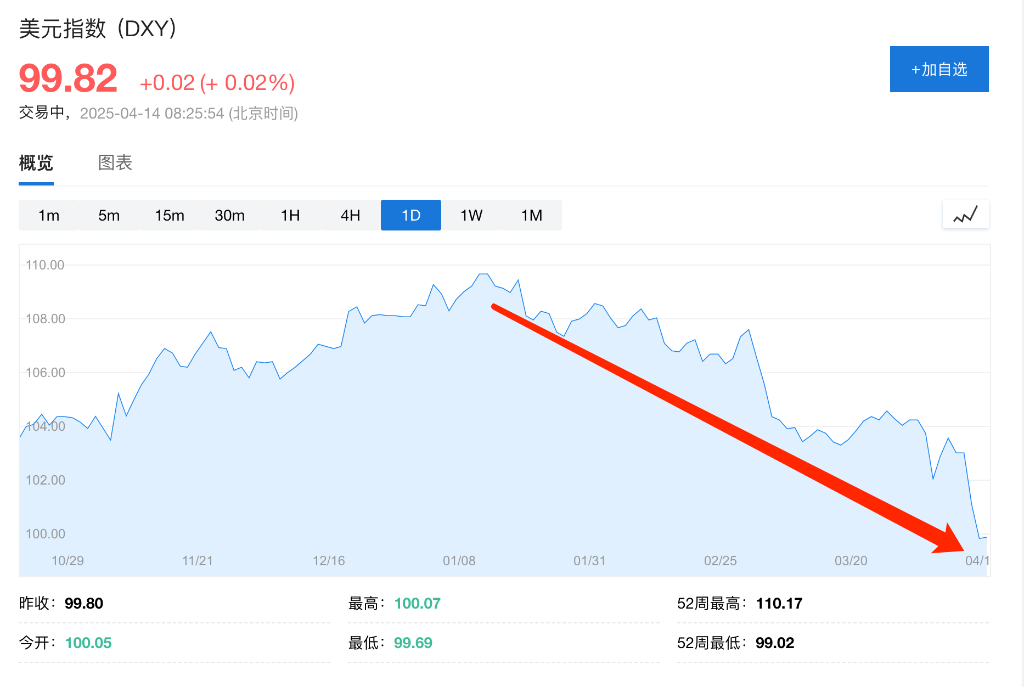

随着美元指数从1月13日盘中高点110.18点跌至100.10点,累计跌幅达9.1%,投资者开始重新审视其投资策略。根据Steenis的分析,1970年代“尼克松震惊”后的通胀痛苦促使金融行为和金融监管发生了巨大变化。

投资者将资产配置转向黄金和实物资产以保值。与此同时,企业和储户越来越多地将活动从银行转移到债券市场。自那时起,银行贷款占经济总借贷的份额一直在下降。简而言之,现代金融体系正是在1970年代初期被锻造出来的。

Steenis认为,如今我们可能正在目睹类似的市场转变。

一些投资者已开始离开美国,市场正在重新评估美元作为储备货币的地位,并处于快速的去美元化过程中。以往美元作为避险资产往往受益于市场波动,但目前美股、美债与美元同时遭到抛售,表明投资者正在对美国资产失去信心。

关税影响:短期政治工具,长期经济痛苦

Steenis表示,尼克松为期四个月的征税或许有助于促进美元升值,但未能达到预期目标,对进口也未产生明显影响。然而,此举带来的经济冲击波却持续了数十年。甚至欧元的诞生也源于此。

Steenis表示,接下来是否会出现数字欧元或更深层次的欧洲资本市场仍尚未可知,但历史表明这一最新冲击的后果,可能也将持续多年。

尼克松政府曾对美联储施压

Steenis还指出,在今天的超金融化世界中,债券市场可以比1971年时更快地迫使政治家改变政策。1971年,尼克松的关税通过史密森尼安协议在四个月后被取消,但今天市场反应可能更加迅速和剧烈。

值得一提的是,尼克松政府当时也对美联储施加了巨大压力,要求实施扩张性货币政策来抵消冲击。

根据尼克松的演讲撰稿人William Safire的记述,政府通过一系列匿名泄密向时任美联储主席Arthur Burns施压,甚至提出扩大美联储规模,以便尼克松可以任命支持其政策的新成员。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

![招商银行:[H股公告]招商银行股份有限公司董事会会议召开日期](http://bbs.buldanapart.com/zb_users/cache/thumbs/d86ca5a0dae3b3a1b858459513642a4c-190-135-1.jpg)

有话要说...